.avif)

Unsere Dividenden-Juwelen im Februar 2026

.webp)

Zusammenfassung

Es gibt zu viel Auswahl bei Dividendenaktien. Wir alle lieben Dividenden, aber es gibt zu viel Auswahl. Nicht jede Dividendenaktie bietet gerade einen guten Einstieg. Wir haben deshalb für dich nach Aktien gefiltert.

Wir verraten dir unsere Dividenden-Favoriten. In unseren “Dividendenjuwelen”-Artikeln stellen wir dir jeden Monat interessante Dividendenaktien vor. Es sind Aktien, die gerade einen attraktiven Zeitpunkt bei der Dividende erreicht haben. Wir stellen dir die Aktien vor, von denen wir selbst überzeugt sind.

Höchste Qualität mit unserer Einschätzung. Wir haben diese Unternehmen für dich analysiert und erklären dir zu jeder Aktie, was das Unternehmen macht. Außerdem erklären wir dir, warum wir die Aktie aktuell spannend finden.

Inhaltsverzeichnis

1. Realty Income Aktie

Realty Income Geschäftsmodell

Planbare Mieteinnahmen. Realty Income gehört zu den größten börsennotierten Immobilienunternehmen weltweit. Das Unternehmen ist ein Real Estate Investment Trust mit Fokus auf Gewerbeimmobilien. Zum Portfolio zählen mehr als 15.000 Objekte. Der Schwerpunkt liegt in den USA. Erste größere Investitionen erfolgen auch in Europa. Vermietet wird an Einzelhändler, Dienstleister und Industrieunternehmen mit überwiegend stabilen Geschäftsmodellen.

Stabile Cashflows durch Verträge. Das Geschäftsmodell basiert auf langfristigen Triple-Net-Lease-Verträgen. Dabei trägt der Mieter nahezu alle Kosten der Immobilie. Dazu zählen Instandhaltung, Versicherungen und Steuern. Für Realty Income entstehen dadurch geringe laufende Kosten. Die Mietverträge laufen im Schnitt rund zehn Jahre und enthalten meist feste Mietsteigerungen. Das sorgt für gut planbare und verlässliche Einnahmen.

Wachstum mit Sicherheitsfokus. Realty Income kauft neue Immobilien häufig über Sale-Lease-Back-Transaktionen. Zusätzlich wächst das Unternehmen durch die Übernahme anderer REITs. Dabei achtet Realty Income auf die Qualität der Immobilien. Auch die Bonität der Mieter spielt eine zentrale Rolle. Ergänzend expandiert das Unternehmen schrittweise nach Europa. Ziel ist eine breitere regionale Aufstellung bei unverändert hohem Sicherheitsniveau.

Die Realty Income Dividende

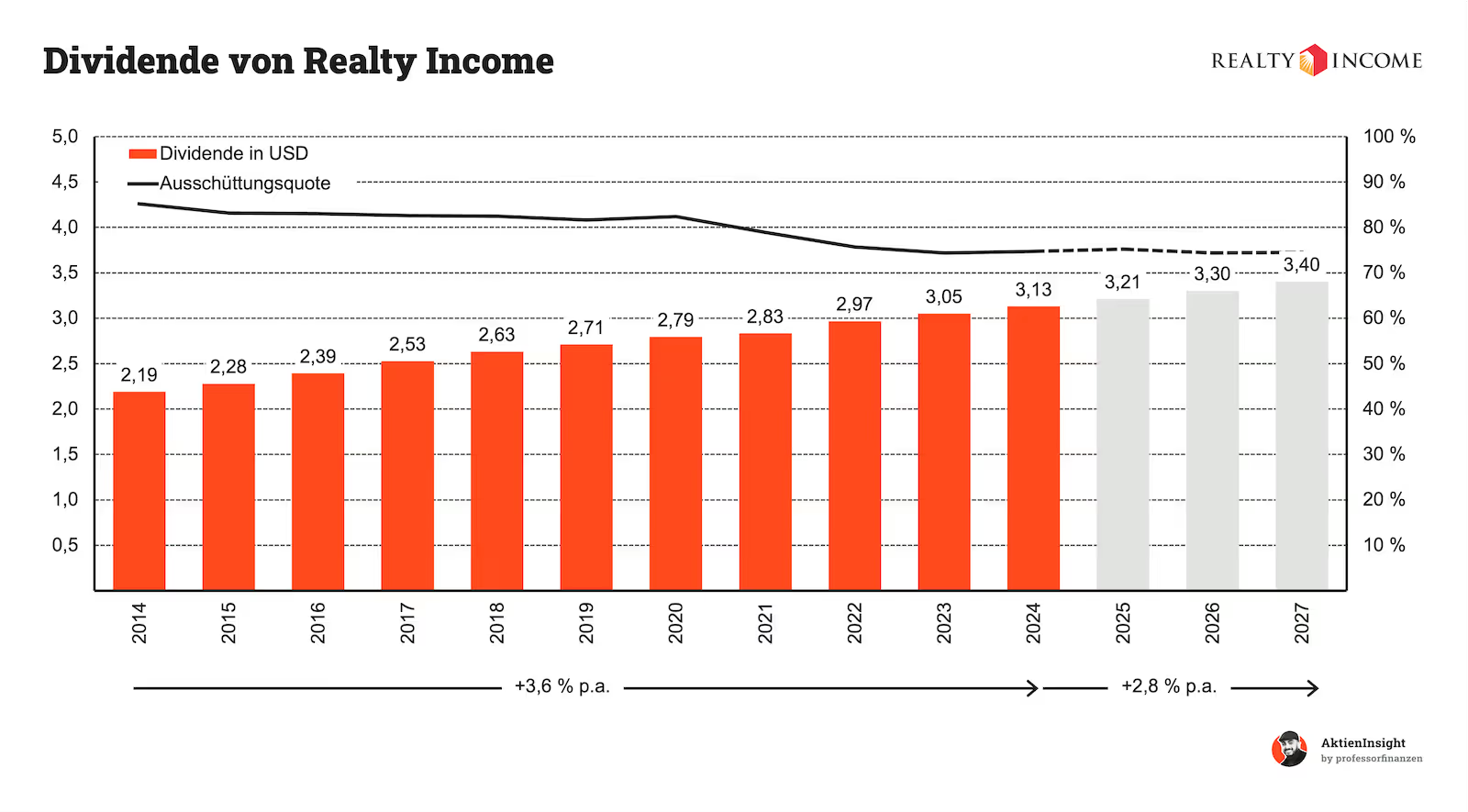

Stetigkeit steht im Fokus. Realty Income zahlt aktuell 3,13 USD Dividende pro Aktie und ist als monatlicher Dividendenzahler bekannt. Historisch wuchs die Ausschüttung mit 3,6 % pro Jahr. Das ist kein schnelles, aber ein sehr verlässliches Tempo. Für die kommenden Jahre wird ein Dividendenwachstum von bis zu 2,8 % jährlich erwartet, langfristig gehen die Prognosen eher von rund 3 % pro Jahr aus.

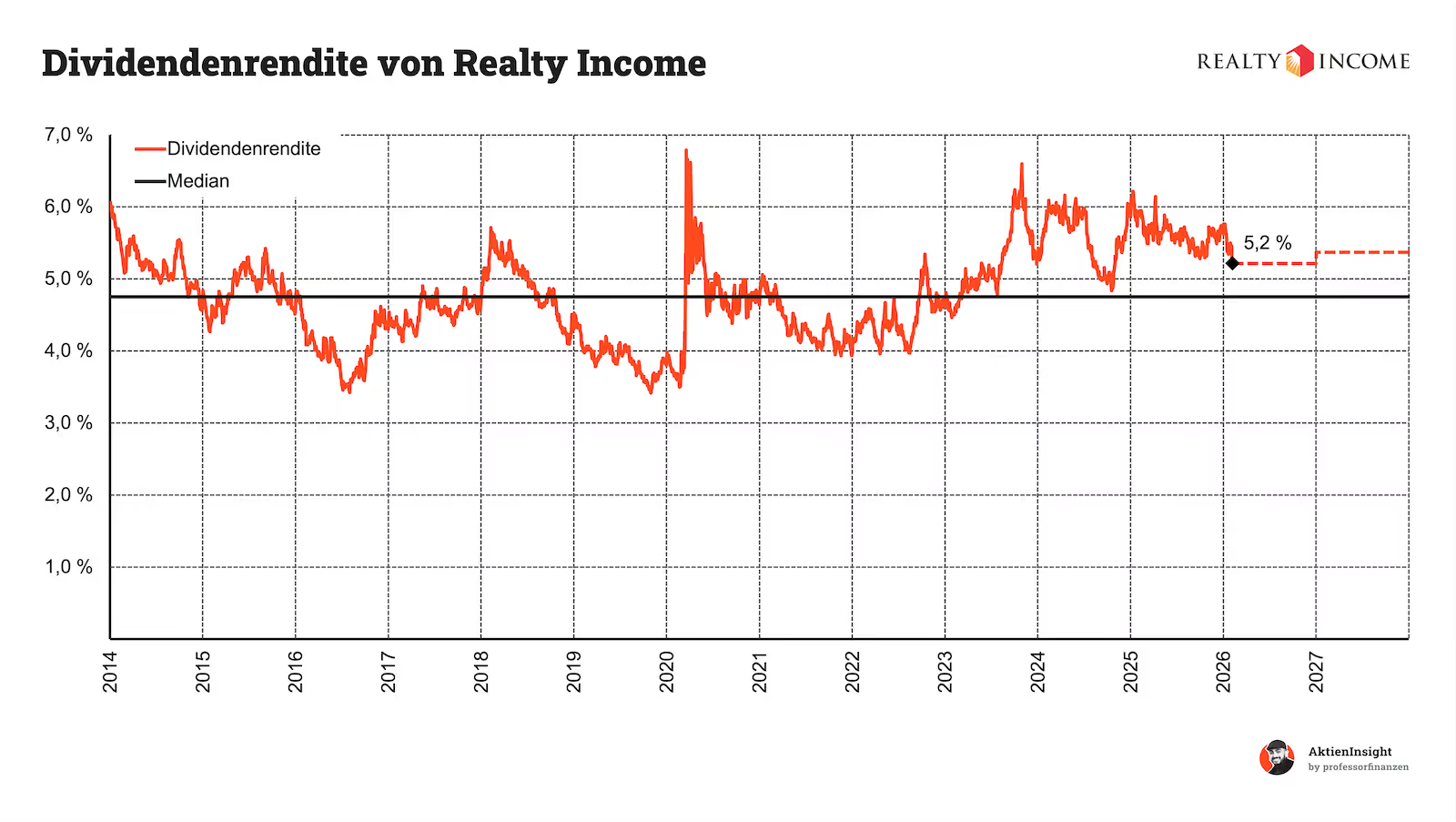

Die Ausschüttungsquote ist gesund. Während 2012 noch rund 90 % der AFFO ausgeschüttet wurden, liegt die Quote heute bei etwa 75 %. Für einen REIT ist das ein solider Wert und schafft Spielraum für Stabilität auch in schwierigeren Marktphasen. Mit einer aktuellen Dividendenrendite von 5,2 % liegt Realty Income auf einem historisch selten erreichten Niveau. In Kombination mit moderatem Wachstum ergibt sich langfristig eine attraktive Gesamtrendite für Dividendeninvestoren.

Warum die Realty Income gerade attraktiv ist

Hohe Rendite trifft historischen Vergleich. Die Dividendenrendite von Realty Income liegt aktuell bei rund 5,2 % und damit klar über dem langfristigen Median von etwa 4,7 %. Solche Niveaus waren historisch selten und traten meist nur in Phasen erhöhter Unsicherheit auf. Für einkommensorientierte Anleger bedeutet das: Ein attraktiver Einstiegspunkt mit überdurchschnittlichem laufendem Ertrag, während das Geschäftsmodell unverändert stabil bleibt

Monatliche Ausschüttung schafft echten Mehrwert. Realty Income ist einer der wenigen großen REITs, die ihre Dividende monatlich auszahlen. Das sorgt nicht nur für einen stetigen Cashflow, sondern erhöht auch den praktischen Nutzen der Dividende deutlich. Für Investoren, die auf planbare Erträge setzen, ist das ein klarer struktureller Vorteil gegenüber klassischen Quartalszahlern.

2. Air Product & Chemicals Aktie

Air Products Geschäftsmodell

Industriegase als Fundament. Air Products & Chemicals ist einer der weltweit führenden Hersteller von Industriegasen und beliefert Kunden aus Energie, Chemie, Metallverarbeitung, Elektronik und Gesundheitswesen. Die Gase sind essenziell für industrielle Prozesse und lassen sich kaum substituieren. Dadurch entsteht eine stabile, nichtzyklische Nachfrage mit hoher Relevanz für die Wertschöpfung der Kunden.

Langfristige Verträge sichern Cashflows. Air Products arbeitet mit regionalen Produktionsanlagen und festen Lieferverträgen. Viele Kunden werden direkt vor Ort oder über kurze Transportwege beliefert. Die Vertragslaufzeiten betragen oft 15 bis 20 Jahre. Mindestabnahmemengen sorgen für stabile Erlöse. Steigende Energie- und Rohstoffkosten werden über Preisgleitklauseln weitergegeben. Dadurch bleiben Umsätze und Margen gut planbar.

Wasserstoff als strategischer Hebel. Air Products hat sich früh auf Wasserstoff spezialisiert und ist heute der weltweit größte Produzent. Neben klassischem Industriewasserstoff investiert das Unternehmen massiv in blauen und grünen Wasserstoff, insbesondere in Großprojekte in den USA und im Nahen Osten. Diese Projekte sind kapitalintensiv, aber langfristig angelegt und sollen das Wachstum sowie die strategische Bedeutung im Zuge der Energiewende deutlich erhöhen.

Die Air Products Dividende

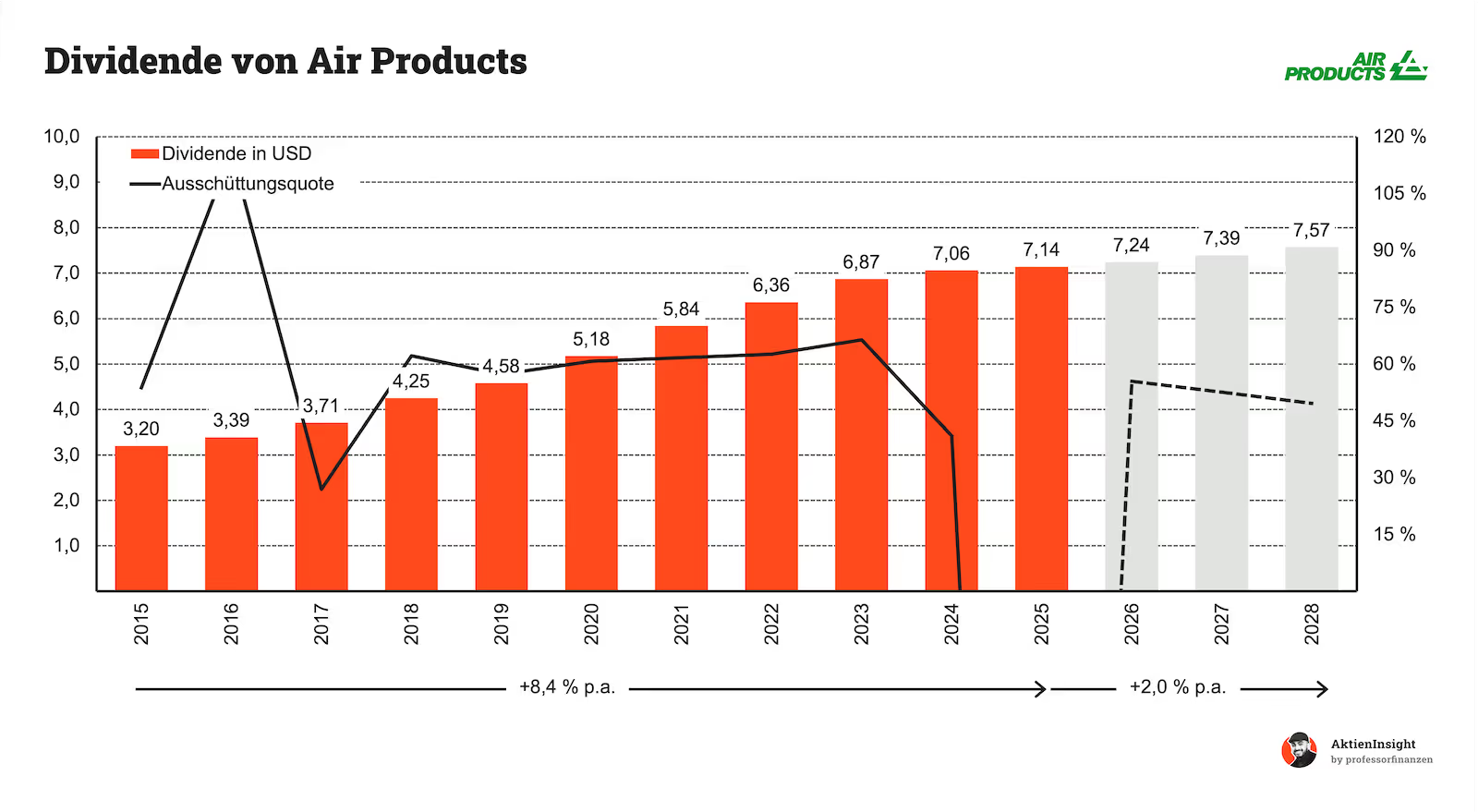

Ein Jahr mit Sondereffekten. Im Geschäftsjahr 2025 lag das ausgewiesene Ergebnis je Aktie bei –1,74 USD. Ursache waren einmalige Sonderabschreibungen und Projektabgänge von rund 3,0 Mrd. USD nach Steuern. Operativ blieb das Geschäft jedoch stabil. Trotz des bilanziellen Verlusts zahlte Air Products rund 1,6 Mrd. USD Dividende aus. Die Finanzierung erfolgte aus dem operativen Cashflow. Auf adjustierter Basis liegt die Ausschüttungsquote im Bereich von rund 65–70 %.

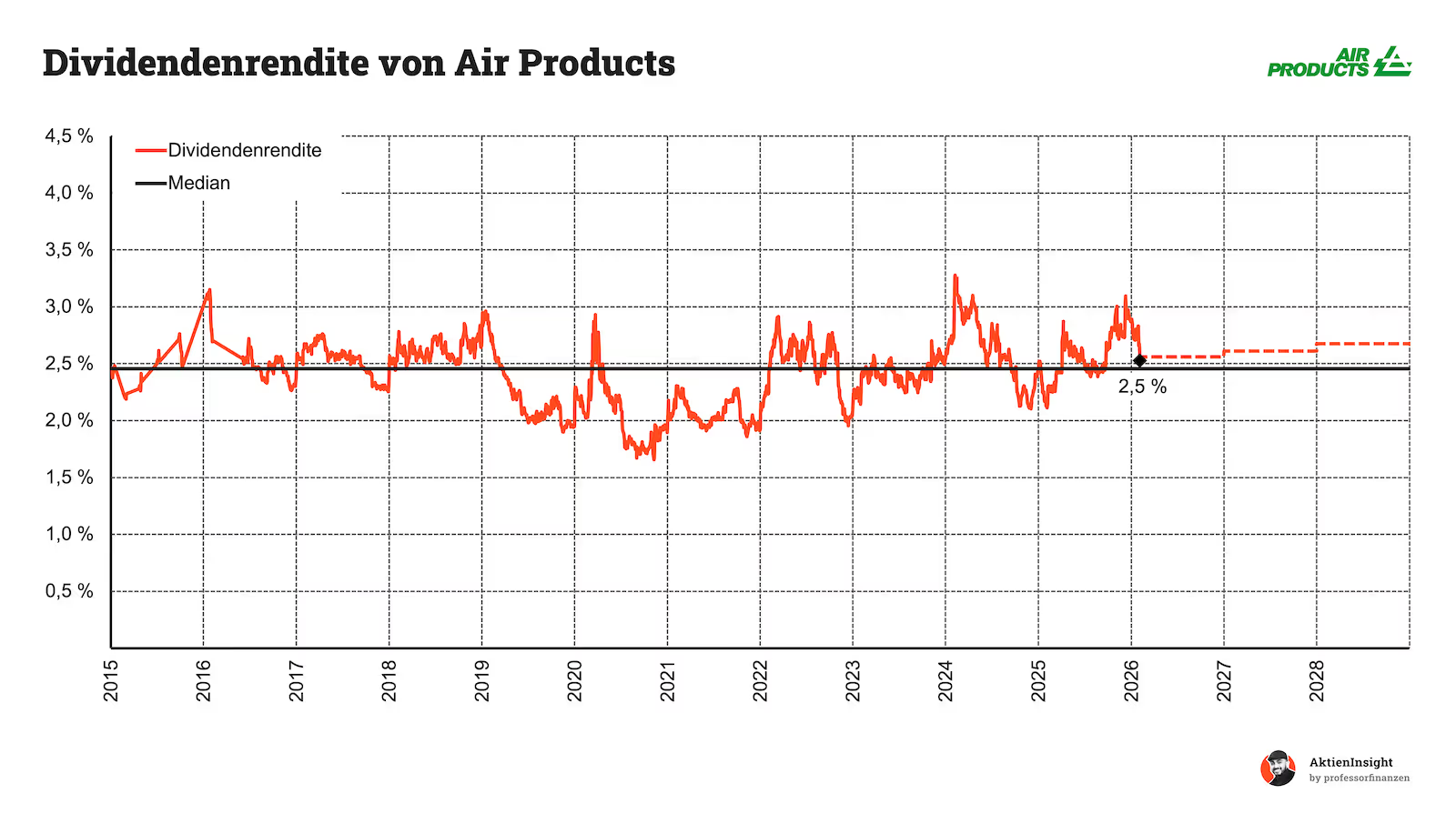

Solide Quote, klare Priorität. Die Ausschüttungsquote liegt im gesunden Rahmen. Air Products schüttet genug aus, behält aber ausreichend Kapital im Unternehmen. Trotz hoher Investitionen in neue Wasserstoffprojekte bleibt die Dividende gut abgesichert. Die Dividendenrendite liegt bei etwa 2,5 % und damit nahe am historischen Durchschnitt. Das macht die Aktie interessant für Investoren, die Ertrag und Wachstum kombinieren wollen

Warum die Air Products Dividende so spannend ist

Die Dividende ist berechenbar. Air Products gehört seit Jahrzehnten zur Elite der Dividendenzahler. Die Ausschüttung wurde über mehr als 50 Jahre kontinuierlich erhöht und macht das Unternehmen zu einem echten Dividendenkönig. Aktuell liegt die Dividendenrendite bei rund 2,5 % und damit nahe am historischen Median. Das signalisiert ein faires Einstiegsniveau. Die stabile Ausschüttungsquote von etwa 65 % zeigt zudem, dass die Dividende operativ gut gedeckt ist und nicht auf Kante genäht wird.

Das Wachstum kommt zurück. In den nächsten Jahren dürfte die Dividende wieder schneller steigen. Der Grund sind wachsende Gewinne aus langfristigen Wasserstoff- und Infrastrukturprojekten. Diese liegen vor allem in den USA und im Nahen Osten. Das Management erwartet ein Dividendenwachstum im hohen einstelligen Bereich. Zusammen mit der aktuellen Rendite ergibt sich ein solides Gesamtbild. Genau das macht Air Products & Chemicals für langfristige Dividendenanleger besonders attraktiv.

3. NextEra Energy Aktie

NextEra Energy Geschäftsmodell

Energie, die planbar ist. NextEra Energy ist einer der größten Stromkonzerne in den USA. Das Unternehmen produziert Strom und verkauft ihn direkt an Endkunden. Der Fokus liegt klar auf erneuerbaren Energien. Gleichzeitig bleibt das Geschäft stabil und gut kalkulierbar.

Stabilität durch regulierte Stromversorgung. Rund die Hälfte der Umsätze stammt aus der Tochtergesellschaft Florida Power & Light. FPL versorgt fast sechs Millionen Kunden in Florida und unterliegt einem klar regulierten Preissystem. Dieses Modell begrenzt zwar die Rendite, sorgt aber für hohe Visibilität, geringe Nachfrageschwankungen und verlässliche Investitionsrenditen über die sogenannte Rate Base.

Wachstum durch Wind und Sonne. Neben dem Versorgergeschäft betreibt NextEra Energy eines der größten Portfolios für Wind- und Solarenergie weltweit. Der Strom wird meist über langfristige Verträge verkauft. Das schafft Planungssicherheit und ermöglicht starkes Wachstum durch neue Projekte und Speicherlösungen.

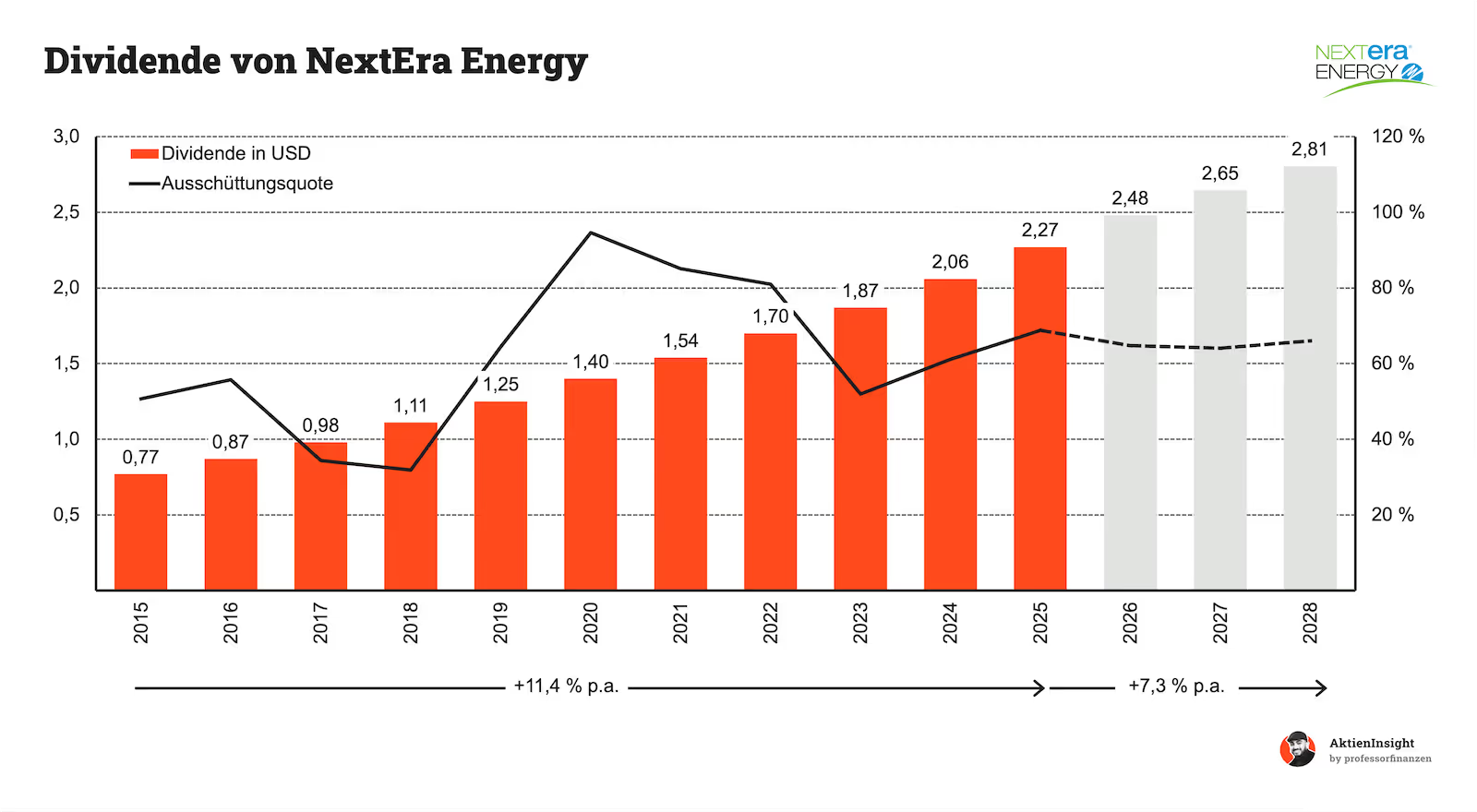

Die Dividende von NextEra Energy

Konstant und wachstumsstark. NextEra Energy hat seine Dividende in den vergangenen zehn Jahren um durchschnittlich rund 11,4 % pro Jahr gesteigert. Für die kommenden Jahre wird ein moderateres, aber weiterhin solides Dividendenwachstum von etwa 7,3 % jährlich bis 2028 erwartet. Das unterstreicht den Anspruch des Managements, Aktionäre kontinuierlich am Wachstum zu beteiligen, ohne die finanzielle Flexibilität zu gefährden.

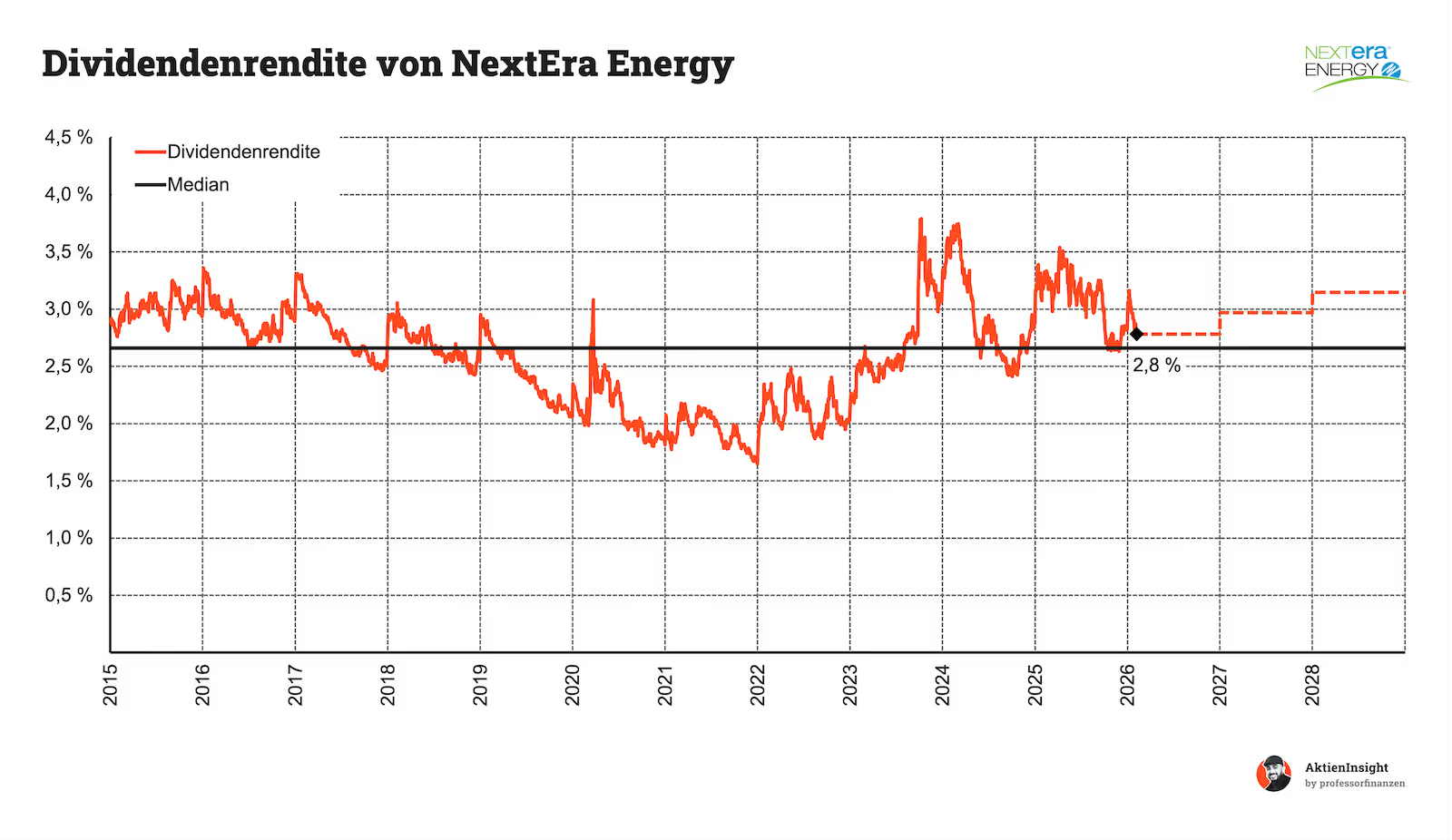

Bewusst unter der Schmerzgrenze. Die Ausschüttungsquote schwankte historisch und erreichte 2020 rund 90 %. Inzwischen hat sie sich normalisiert und liegt aktuell bei etwa 70 %, was für einen kapitalintensiven Versorger vertretbar ist. Die Dividendenrendite beträgt rund 2,8 % und liegt leicht über dem historischen Median. Wachstum und Ausschüttungsquote bilden damit eine sinnvolle Balance für langfristige Investoren.

Warum wir die NextEra Energy Dividende so spannend finden

Die Dividendenrendite zieht wieder an. Mit 2,8 % liegt sie knapp über dem historischen Median von etwa 2,6 %. Nach den schwächeren Jahren zwischen 2020 und 2022 ist das ein klarer Schritt zurück in Richtung Normalisierung. Für Dividendeninvestoren ist das spannend, denn historisch bot NextEra vor allem dann attraktive Einstiegszeitpunkte, wenn sich die Rendite in diesem Bereich bewegte.

Das Wachstum bleibt der eigentliche Hebel. Für die kommenden Jahre erwarten Analysten ein moderateres Wachstum von etwa 7,3 % jährlich, dafür bei einer stabileren Ausschüttungsquote von rund 70 %. Kombiniert mit dem defensiven Versorgergeschäft von Florida Power & Light und dem Rückenwind durch erneuerbare Energien bleibt das Bild für einkommensorientierte Langfristinvestoren attraktiv.

Über die Autoren

.webp)

Ibo Ahmiane (ProfessorFinanzen)

Vom normalen Bankangestellten zu einem der erfolgreichsten Finfluencer. Ibo spricht auf seinen Social Media Kanälen über finanzielle Bildung und erreicht dort schon über 2,2 Millionen Menschen. Durch seine Arbeit in der Bank musste er immer wieder feststellen, dass die meisten Menschen keine Ahnung davon haben, wie sie richtig mit ihrem Geld umgehen. Unser Bildungssystem hat scheinbar keinen Platz für Finanzbildung und das will er ändern. Ibo selbst hat im Alter von 28 Jahren bereits über 1.000.000€ investiert.

Benjamin Franzil

Benjamin hat langjährige Erfahrung in der Analyse von Aktien. Er fokussiert sich auf Unternehmen mit herausragenden Kennzahlen, um die besten Firmen einer Branche zu identifizieren. Bei seinen eigenen Investments setzt er vor allem auf Dividenden, kontinuierliches Wachstum und eine starke Wettbewerbsposition. Seine Investments konzentrieren sich vor allem auf Aktien und Immobilien (über 100.000€ in aktiv verwaltetem Vermögen). Besonders spannend findet er Holdings, die erfolgreich in Nischen investieren.

Haftungsausschluss und Transparenzhinweis

Sämtliche Inhalte dieser Analyse stellen journalistische Publikationen dar. Sie dienen ausschließlich Informations- und Lernzwecken und stellen keine Handlungsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Inhalte wurden sorgfältig nach bestem Wissen und Gewissen recherchiert, es kann jedoch keine Gewähr für Richtigkeit, Vollständigkeit und Aktualität der Inhalte übernommen werden. Es wurden ausschließlich Informationen berücksichtigt, die den Autoren zum Stand der Veröffentlichung bekannt gewesen sind.

Alle Inhalte geben ausnahmslos und zu jeder Zeit die persönliche Meinung und Einschätzung der Autoren wieder. Ein Handel mit Wertpapieren wie z.B. Aktien ist mit Chancen, aber auch mit Risiken bis hin zum Totalverlust verbunden und erfolgt auf eigene Verantwortung. Die Autoren übernehmen keine Haftung für Schäden und Verluste, die sich aus einer Handlung auf Basis der zur Verfügung gestellten Informationen ergeben. Die Autoren halten zum Zeitpunkt der Erstellung des Artikels Aktien von Realty Income, Air Product und NextEra Energy.