.avif)

Unsere Goldgräber-Aktien im Juli 2025

.webp)

Zusammenfassung

Es gibt zu viel Auswahl bei Aktien. Jeden Monat steht der Aktienkauf an. Aber wir haben die Qual der Wahl. Es gibt viele tolle Aktien am Markt, aber nicht jede ist kaufenswert.

Wir helfen dir, spannende Aktien zu finden. In unseren “Goldgräber-Aktien”-Artikeln stellen wir dir jeden Monat interessante Kaufchancen vor. Wir wählen nur eine kleine Anzahl von Aktien aus. Aktien, die wir analysiert haben und du in unserer Watchlist findest. Wir stellen dir die Aktien vor, von denen wir selbst überzeugt sind.

Ausführliche Einschätzung. Wir haben diese Unternehmen für dich analysiert und erklären dir zu jeder Aktie, was das Unternehmen macht. Außerdem erklären wir dir, warum wir die Aktie aktuell spannend finden.

1. Amazon Aktie

Amazon Geschäftsmodell

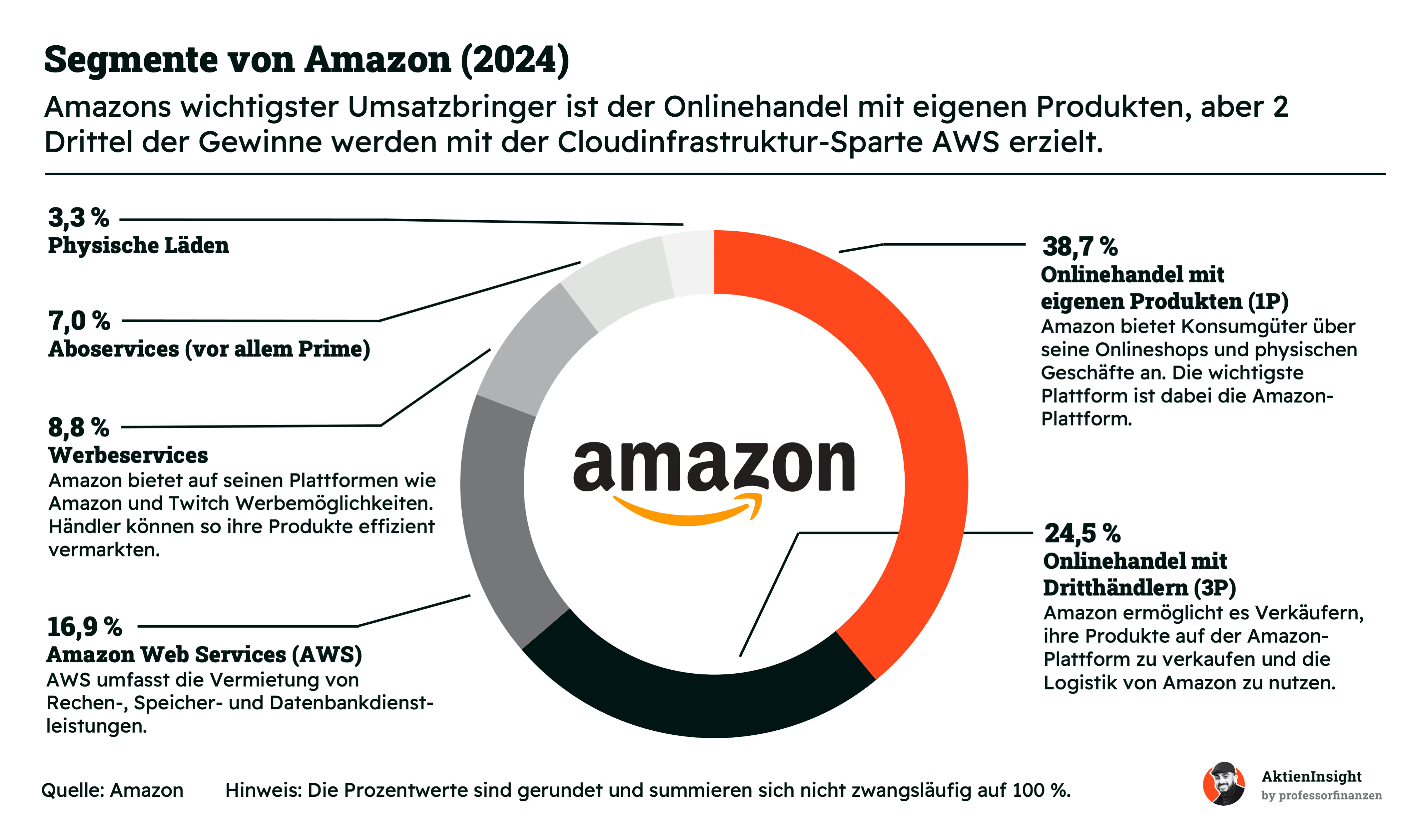

Amazon ist einer der weltweit führenden Anbieter im Onlinehandel, Cloud-Computing und Digital-Entertainment. Über Plattformen wie Amazon.com, Alexa, Prime Video und AWS bedient das Unternehmen Millionen von Konsumenten, Unternehmen und Entwicklern weltweit. Die wichtigsten Zielgruppen sind Endverbraucher, Händler, Firmenkunden und Werbetreibende.

Zentrales Geschäftsmodell ist der Aufbau skalierbarer Plattformen. Im Handel kombiniert Amazon eigene Produkte mit Millionen Angeboten von Drittanbietern. Mit AWS bietet das Unternehmen Cloudlösungen an, die wiederkehrende Einnahmen sichern. Der Erfolg basiert auf hoher Kundenzentrierung, operativer Exzellenz und kontinuierlicher Innovation.

Neue KI-Dienste, Prime-Lieferungen am selben Tag, die Gesundheitsplattform One Medical und das Satellitenprojekt Kuiper erschließen zusätzliche Märkte. Auch die eigene Chip-Entwicklung für KI-Workloads soll langfristig die Marktposition stärken und Wachstum beschleunigen.

Kennzahlen

Umsatzwachstum. Amazon steigerte seinen Umsatz um starke 21,5 % pro Jahr in den vergangenen 10 Jahren. Das Wachstum wird getragen von einer starken Entwicklung im Cloud-Geschäft (AWS) und dem soliden E-Commerce in Nordamerika. Vor allem beim Gewinnwachstum zeigt sich Amazons Stärke. In den vergangenen 10 Jahren wuchs der Gewinn jährlich um 43,8 %. So ein hoher Wert ist sehr selten und ein wahrer Pluspunkt.

Operative Gewinnmarge. Die erwartete operative Marge für 2025 liegt bei 11,2 %. Ein leichter Anstieg gegenüber dem Vorjahr mit 10,9 %. Möglich wurde das durch Effizienzgewinne im Logistiknetzwerk und eine höhere Profitabilität im Cloud-Bereich. Besonders AWS trägt wesentlich zur gestiegenen Rentabilität bei.

Bilanz. Amazon weist ein sehr solides Verhältnis von Net Debt zu EBITDA auf, das bei 0,5 liegt. Die starke Cash-Generierung und ein moderates Schuldenniveau sichern finanzielle Stabilität. Große Investitionen, etwa in Rechenzentren und KI, sind langfristig durch das operative Ergebnis gut abgesichert.

Bewertung

Amazon ist historisch gesehen selten so günstig zu haben wie aktuell. Das erwartete KGV liegt bei 34 und soll zukünftig sogar weiter sinken, trotz massivem Gewinnwachstum. In Relation zum Margensprung und den weiterhin zweistelligen Wachstumsraten wirkt das wie eine Unterbewertung. Auch im Vergleich zu anderen Tech-Giganten, die weniger wachsen.

Warum wir die Amazon Aktie aktuell spannend finden

Amazon wächst profitabel wie nie. Das operative Ergebnis ist alleine 2024 um 86 % gestiegen, besonders dank des Cloud-Geschäfts. Gleichzeitig investiert das Unternehmen massiv in Zukunftstechnologien wie Künstliche Intelligenz, eigene Chips und Satelliteninternet. Diese Mischung aus Effizienz und Innovation macht Amazon besonders interessant.

Starke Position in unsicheren Zeiten. Als Marktführer mit breiter Aufstellung ist Amazon in vielen Bereichen kaum zu verdrängen. Die Kombination aus starker Cash-Generierung, technologischem Vorsprung und globaler Plattform macht die Aktie gerade jetzt zu einer spannenden Option.

2. Chipotle Mexican Grill Aktie

Chipotle Mexican Grill Geschäftsmodell

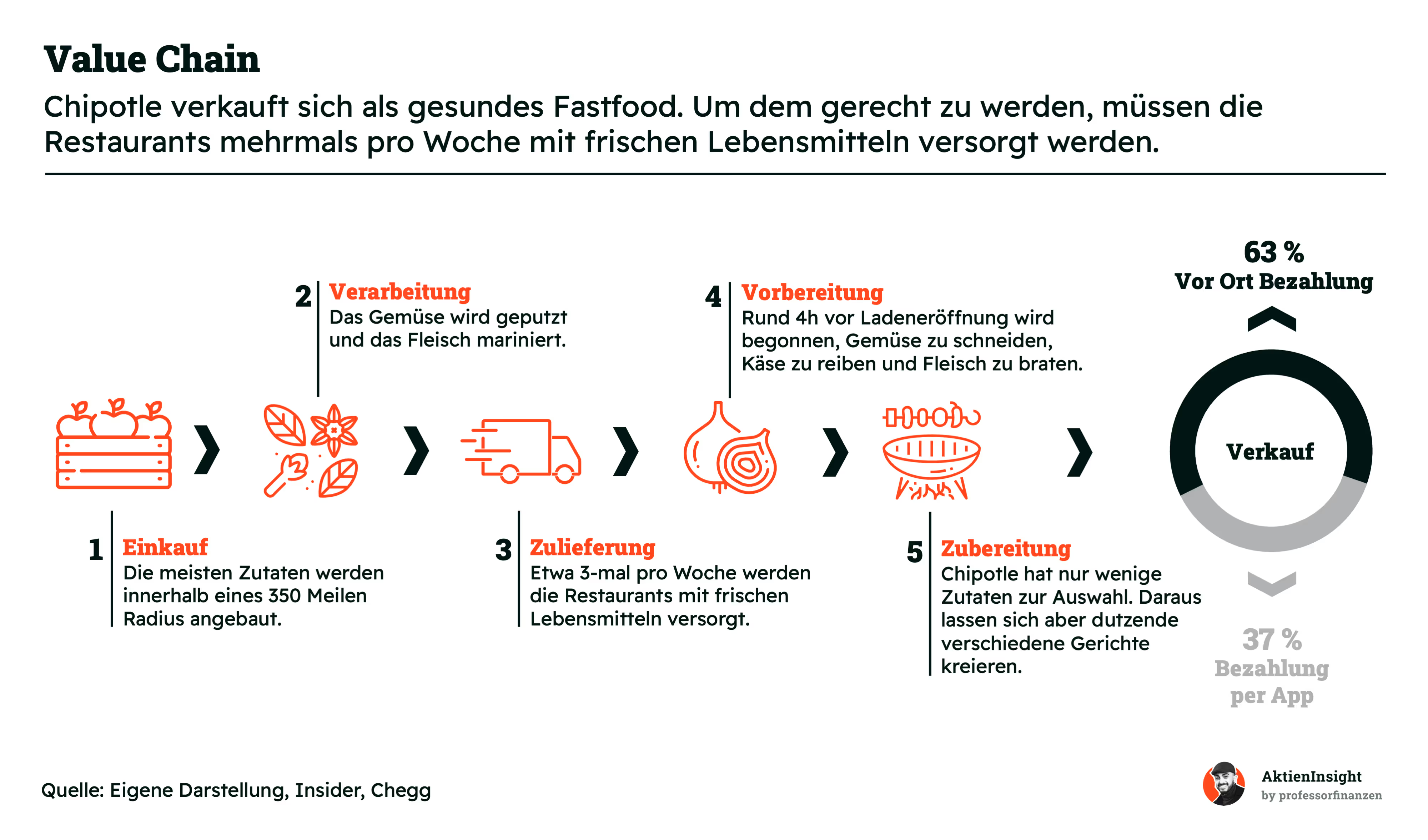

Chipotle ist eine der führenden US-amerikanischen Fast-Food-Ketten und betreibt über 3.700 Restaurants, fast ausschließlich in den USA. Im Fokus stehen Burritos, Bowls, Tacos und Salate, zubereitet mit frischen Zutaten und ohne künstliche Zusatzstoffe. Die Zielgruppe: Gesundheitsbewusste Menschen, die Qualität und Schnelligkeit schätzen.

Das Geschäftsmodell beruht auf Effizienz und Markenstärke. Die Restaurants sind vollständig unternehmenseigen, was Kontrolle über Qualität und Kosten sichert. Ein starker Fokus liegt auf digitalen Bestellungen, Chipotlanes (Drive-Thru-Pickup) und wiederkehrenden Umsätzen durch treue Stammkunden.

Chipotle will langfristig auf bis zu 7.000 Standorte in Nordamerika wachsen und setzt dabei verstärkt auf Technologie, etwa mit KI-gesteuerten Produktionsprozessen und Automatisierung in der Küche. Auch die Expansion ins Ausland, etwa im Nahen Osten, bietet zusätzliches Potenzial.

Kennzahlen

Umsatzwachstum. In den letzten 10 Jahren ist der Umsatz um 10,7 % pro Jahr gestiegen. Treiber waren neue Filialen, ein höherer durchschnittlicher Bestellwert und mehr Transaktionen. Chipotle profitiert vom Trend zu gesunder, frischer Ernährung und einer starken Position im US-Fast-Casual-Markt. Zudem ist der Gewinn von Chipotle in den vergangenen 5 Jahren um 48,5 % und in den vergangenen 10 Jahren um 15,5 % gestiegen. Eine echte Wachstumsaktie also.

Operative Gewinnmarge. Die für 2025 erwartete operative Marge liegt bei 17,1 %. Damit setzt sich ein langfristiger Trend fort. Seit 2016 steigt die Marge, die damals mit 1,5 % einen Tiefpunkt hatte. Der Erfolg beruht auf Effizienz, digitalem Vertrieb und der Skalierbarkeit des eigenen Filialnetzes.

Bilanz. Das Net Debt/EBITDA-Verhältnis liegt bei 1,4 und zeigt eine solide finanzielle Basis. Chipotle verfügt über hohe Liquiditätsreserven, aber auch über wachsende Investitionen. Die Bilanz bleibt stabil, trotz ambitionierter Wachstumspläne und umfangreicher Rückkäufe.

Bewertung

Das erwartete KGV für 2025 von Chipotle liegt bei 44,4, der historische Median beträgt 63,7. Trotz des starken Gewinnwachstums bleibt das KGV stabil. Auch durch den Rückgang des Aktienkurses seit Jahresanfang um 12,5 % ist die Bewertung attraktiv. Das Kursniveau wirkt wie eine überfällige Verschnaufpause, nachdem die Aktie in den vergangenen Jahren heiß gelaufen war.

Warum die Chipotle Mexican Grill Aktie aktuell interessant ist

Chipotle wächst weiter stark, bleibt dabei aber profitabel wie kaum ein anderer Gastronom. Mit operativen Margen von rund 17 % steht Chipotle zwar im Vergleich zu McDonald’s schlechter da, was aber daran liegt, dass sie kein Franchise betreiben. Dadurch können sie aber Qualität und Wachstum besser steuern.

Langfristiges Potenzial mit frischer Dynamik. Nach dem Abgang des CEOs letztes Jahr hat die Aktie eine Pause eingelegt, obwohl operativ alles rund läuft. Das Wachstum bleibt hoch, die Bewertung ist gesunken. Wer an profitables Wachstum glaubt, findet hier eine starke Marke mit klarem Konzept und reichlich Spielraum nach oben.

3. Thermo Fisher Scientific Aktie

Thermo Fisher Scientific Geschäftsmodell

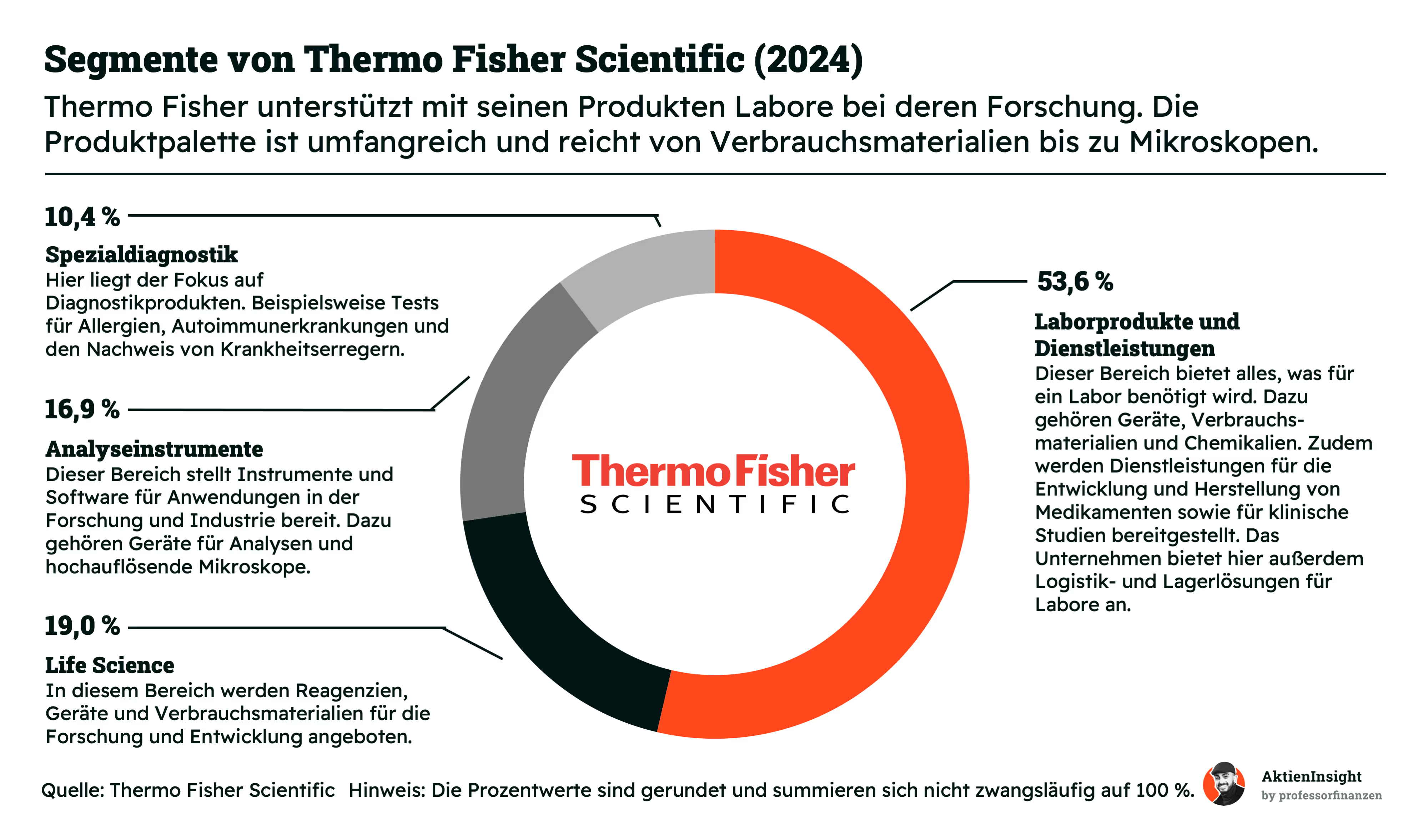

Thermo Fisher Scientific ist ein weltweit führender Anbieter von wissenschaftlichen Instrumenten, Laborlösungen und biopharmazeutischen Dienstleistungen. Mit über 125.000 Mitarbeitenden unterstützt das Unternehmen Kunden in Pharmazie, Gesundheitswesen, Forschung und Industrie dabei, die Welt gesünder, sauberer und sicherer zu machen.

Im Zentrum steht ein diversifiziertes Geschäftsmodell mit vier komplementären Segmenten. Ein starker Fokus liegt auf Laborprodukten und Dienstleistungen, die 53,6 % des Umsatzes ausmachen. Strategische Übernahmen wie Olink, kontinuierliche Innovation und eine starke Kundenbindung treiben das profitable Wachstum voran.

Mit dem Ausbau der Proteomikforschung, Investitionen in präzise Krebstherapien und globaler Ausweitung der Pharmadienstleistungen positioniert sich Thermo Fisher ideal für die Zukunft der personalisierten Medizin. Die wachsende Bedeutung von Diagnostik und Biotech bietet zusätzliche Dynamik für langfristiges Wachstum.

Kennzahlen

Umsatzwachstum. In den vergangenen 10 Jahren wuchs der Umsatz um 42,9 Milliarden US-Dollar, mit einem jährlichen Wachstum von 10,5 %. Dieses Wachstum wurde durch strategische Übernahmen, starke Nachfrage im Life-Science-Sektor und kontinuierliche Innovationen in Diagnostik, Forschung und Bioproduktion unterstützt.

Operative Gewinnmarge. Die erwartete operative Marge für 2025 liegt bei 22,4 %. Sie stützt sich durch hohe Effizienz, skalierbare Services und margenstarke Verbrauchsmaterialien. Das differenzierte Geschäftsmodell mit Fokus auf Innovation und Prozessoptimierung trägt entscheidend zur stabilen Rentabilität bei und stärkt Thermo Fishers Position im Premiumsegment.

Bilanz. Das Net Debt/EBITDA-Verhältnis lag 2024 bei 2,6, was zwar ein höherer Wert ist, aber trotzdem noch im akzeptablen Bereich von unter 3 liegt. Thermo Fisher verfügt über eine gute Eigenkapitalbasis und einen starken Cashflow, was finanzielle Flexibilität für Übernahmen, Forschung und Dividendenwachstum sichert. Das Risiko durch Fremdkapital erscheint angesichts der Ertragskraft geringer.

Dividende. Die Dividende wurde in den letzten 10 Jahren stetig erhöht, insgesamt um 11,5 % pro Jahr. Die Ausschüttungsquote bleibt konservativ und liegt unter 10 % des Gewinns. Das lässt Spielraum für weiteres Wachstum, ohne die strategische Investitionsfähigkeit des Unternehmens einzuschränken.

Bewertung

Das erwartete KGV für 2025 von Thermo Fisher liegt derzeit bei 22,6 und damit deutlich unter früheren Niveaus. Der Median liegt bei 32,2 und ist damit deutlich höher. Die Aktie wurde durch die gestiegenen Zinsen günstiger, obwohl das Unternehmen weiter wächst und die Margen sich erholen. Bei stabilen Gewinnen und positiver EPS-Prognose ist die Bewertung im historischen Vergleich attraktiv.

Warum die Thermo Fisher Scientific Aktie momentan kaufenswert ist

Thermo Fisher profitiert langfristig vom globalen Gesundheitsboom und ist in einem Markt mit strukturellem Rückenwind aktiv. Mit starken Margen, solider Bilanz und wachsender Dividende bleibt das Unternehmen ein verlässlicher Wert. Die jüngste Olink-Übernahme zeigt den Fokus auf zukunftsweisende Forschung und Präzisionsmedizin.

Innovativ, profitabel und gut aufgestellt. Das Unternehmen investiert massiv in neue Technologien, optimiert Prozesse und erzielt hohe Skaleneffekte. Dank starker Nachfrage in Diagnostik, Biotechnologie und klinischer Forschung ist Thermo Fisher operativ breit aufgestellt und flexibel. Der Gewinn je Aktie ist auch nicht weit vom Höchststand entfernt und könnte Ende 2026 den Rekord von 2021 knacken.

4. Zoetis Aktie

Zoetis Geschäftsmodell

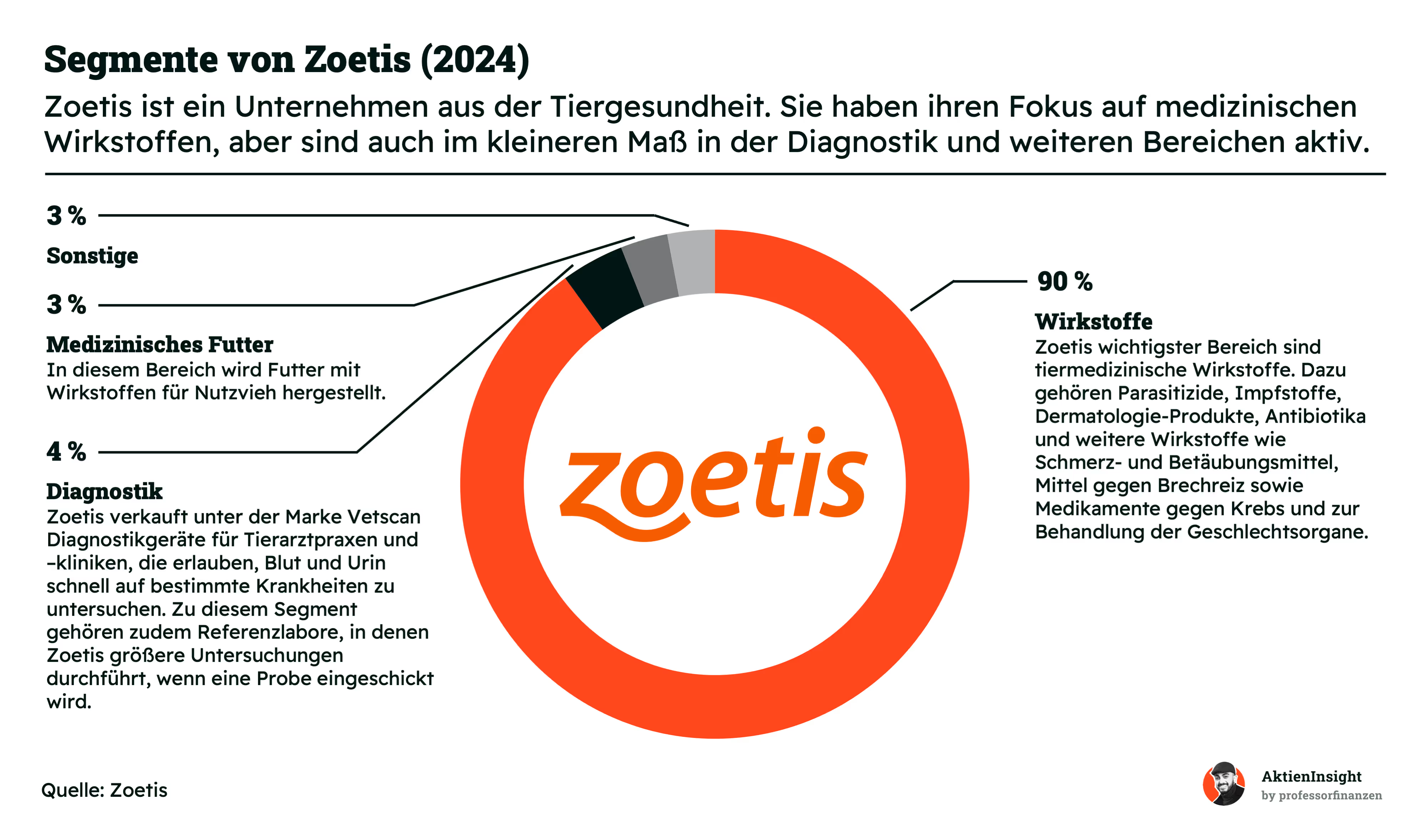

Zoetis ist weltweit führend in der Tiergesundheit und bedient mit Medikamenten, Impfstoffen und Diagnostiklösungen sowohl Haustiere als auch Nutztiere. Mit einem Umsatz von über 9 Milliarden US-Dollar 2024 und Produkten für Hunde, Katzen, Rinder, Geflügel und mehr zielt Zoetis auf Tierärzte, Landwirte und Tierhalter in über 100 Ländern ab.

Das Geschäftsmodell basiert auf einer vielfältigen Produktpalette mit starken Marken in Bereichen wie Parasitenschutz, Schmerztherapie und Dermatologie. Innovation, globale Expansion und wiederkehrender Umsatz durch Diagnostik- und Langzeittherapien sichern die Marktführerschaft. Besonders hervorzuheben ist das kontinuierliche Wachstum durch neue Zulassungen und regionale Erweiterungen.

Künstliche Intelligenz beschleunigt bei Zoetis die Medikamentenentwicklung. Partnerschaften mit Danone und Forschungsinitiativen wie A.L.P.H.A. Plus stärken die Nachhaltigkeit in der Tierhaltung. Der wachsende Fokus auf Haustierpflege sowie steigende globale Nachfrage nach tierischen Proteinen treiben langfristig die Geschäftsentwicklung.

Kennzahlen

Umsatzwachstum. Zoetis erzielte in den letzten 10 Jahren ein durchschnittliches jährliches Umsatzwachstum von 7,5 %. Wachstumstreiber sind innovative Produkte in der Tiermedizin wie Schmerz- und Dermatologietherapien für Haustiere sowie ein wachsendes internationales Geschäft mit Impfstoffen und Diagnostiklösungen.

Operative Gewinnmarge. Die operative Marge soll 2025 bei 38,8 % liegen, was für ein forschungsintensives Pharmaunternehmen stark ist. Sie profitiert von einer starken Produktpalette, hohen Markenpreisen und Effizienz in Vertrieb und Produktion. Skalierbare Strukturen stärken die Profitabilität zusätzlich.

Bilanz. Das Net Debt/EBITDA-Verhältnis von Zoetis liegt konservativ bei 1,3, was auf eine solide Finanzierung hindeutet. Die starke operative Cash-Generierung ermöglicht gleichzeitig Investitionen in Innovation und Aktionärsrendite ohne übermäßige Verschuldung.

Dividende. Die Dividende wurde in den letzten 10 Jahren im Schnitt um starke 20,6 % pro Jahr gesteigert. Zoetis verfolgt eine wachstumsorientierte Ausschüttungspolitik bei moderater Quote und plant, überschüssiges Kapital weiterhin regelmäßig an Aktionäre zurückzugeben.

Bewertung

Zoetis wird derzeit rund 31 % unter dem historischen Bewertungsniveau gehandelt. Das erwartete KGV liegt bei 26,9, während der historische Median bei 39,0 liegt. Damit ist Zoetis auf einer günstigen Ebene. Die aktuelle Bewertung bietet eine attraktive Einstiegsgelegenheit für langfristig orientierte Anleger.

Warum die Zoetis Aktie jetzt eine interessante Wahl ist

Das Geschäftsmodell ist breit aufgestellt, das Umsatzwachstum liegt bei 7,5 % pro Jahr, der Gewinn wächst sogar um 14,1 % jährlich. Zoetis investiert gezielt in Innovation, bleibt profitabel und kauft regelmäßig eigene Aktien zurück. Selbst kleinere Rückschläge einzelner Produkte ändern nichts an der soliden Entwicklung.

Zoetis erschließt neue Therapiebereiche und nutzt moderne Technologien wie KI zur Wirkstoffforschung. Die Nachfrage nach Tiermedizin wächst weltweit, sowohl im Heimtier- als auch im Nutztierbereich. Mit dieser starken Marktposition ist Zoetis gut gerüstet, um auch künftig überdurchschnittlich zu wachsen.

Über die Autoren

.webp)

Ibo Ahmiane (ProfessorFinanzen)

Vom normalen Bankangestellten zu einem der erfolgreichsten Finfluencer. Ibo spricht auf seinen Social Media Kanälen über finanzielle Bildung und erreicht dort schon über 2,2 Millionen Menschen. Durch seine Arbeit in der Bank musste er immer wieder feststellen, dass die meisten Menschen keine Ahnung davon haben, wie sie richtig mit ihrem Geld umgehen. Unser Bildungssystem hat scheinbar keinen Platz für Finanzbildung und das will er ändern. Ibo selbst hat im Alter von 28 Jahren bereits über 1.000.000€ investiert.

Benjamin Franzil

Benjamin hat langjährige Erfahrung in der Analyse von Aktien. Er fokussiert sich auf Unternehmen mit herausragenden Kennzahlen, um die besten Firmen einer Branche zu identifizieren. Bei seinen eigenen Investments setzt er vor allem auf Dividenden, kontinuierliches Wachstum und eine starke Wettbewerbsposition. Seine Investments konzentrieren sich vor allem auf Aktien und Immobilien (über 100.000€ in aktiv verwaltetem Vermögen). Besonders spannend findet er Holdings, die erfolgreich in Nischen investieren.

Haftungsausschluss und Transparenzhinweis

Sämtliche Inhalte dieser Analyse stellen journalistische Publikationen dar. Sie dienen ausschließlich Informations- und Lernzwecken und stellen keine Handlungsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Inhalte wurden sorgfältig nach bestem Wissen und Gewissen recherchiert, es kann jedoch keine Gewähr für Richtigkeit, Vollständigkeit und Aktualität der Inhalte übernommen werden. Es wurden ausschließlich Informationen berücksichtigt, die den Autoren zum Stand der Veröffentlichung bekannt gewesen sind.

Alle Inhalte geben ausnahmslos und zu jeder Zeit die persönliche Meinung und Einschätzung der Autoren wieder. Ein Handel mit Wertpapieren wie z.B. Aktien ist mit Chancen, aber auch mit Risiken bis hin zum Totalverlust verbunden und erfolgt auf eigene Verantwortung. Die Autoren übernehmen keine Haftung für Schäden und Verluste, die sich aus einer Handlung auf Basis der zur Verfügung gestellten Informationen ergeben. Die Autoren halten zum Zeitpunkt der Erstellung des Artikels die Aktie von Amazon.